Mit der Steuerreform und AHV-Finanzierung («STAF») wurden zahlreiche steuerliche Ermässigungen im StHG verankert. Unter anderem können die Kantone einen zusätzlichen Abzug für in der Schweiz ausgeübte Forschung und Entwicklung zum Abzug zulassen («F&E-Zusatzabzug»).

Gemäss Art. 25a Abs. 1 des Bundesgesetzes über die Harmonisierung der direkten Steuern der Kantone und Gemeinden («StHG») können die Kantone einen F&E-Zusatzabzug bis zu 50% über dem geschäftsmässig begründeten Forschungs- und Entwicklungsaufwand hinaus zum Abzug zulassen. Aufgrund der Formulierungen «können die Kantone» sowie «bis zu 50%» ist es den Kantonen überlassen, ob sie (i) den F&E-Zusatzabzug grundsätzlich zulassen und (ii) in welcher Höhe dieser, im Rahmen der vom STHG gesteckten Grenze, zugelassen werden soll. Der nachfolgende Link enthält eine Übersicht über die Möglichkeit sowie Höhe eines F&E-Zusatzabzugs in den Kantonen.

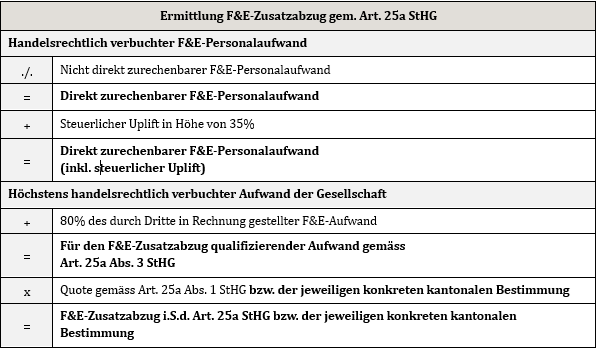

Der F&E-Zusatzabzug ist gemäss Art. 25a Abs. 3 lit. a StHG zulässig auf den handelsrechtlich verbuchten sowie geschäftsmässig begründeten der Forschung und Entwicklung direkt zurechenbaren Personalaufwand, zuzüglich eines Zuschlags von 35% auf diesen Personalaufwand («Uplift»). Die der Forschung und Entwicklung direkt zurechenbaren Personaufwendungen zzgl. des Uplifts dürfen dabei jedoch den handelsrechtlich verbuchten sowie geschäftsmässig begründeten Gesamtaufwand nicht überschreiten. Darüber hinaus ist der Abzug auf 80% des Aufwands für durch Dritte in Rechnung gestellte Forschung und Entwicklung zulässig. Im Rahmen des Abzugs für durch Dritte in Rechnung gestellte Forschung und Entwicklung, weisst Art. 25a Abs. 4 StHG das Abzugsrecht dem Auftraggeber zu. Infolgedessen ist der Auftragnehmer nur dann zum F&E-Zusatzabzug berechtigt, wenn der Auftraggeber nicht vom F&E-Zusatzabzug profitieren kann.

Die Höhe des F&E-Zusatzabzugs ist wie folgt zu ermitteln:

Entlastungsbegrenzung

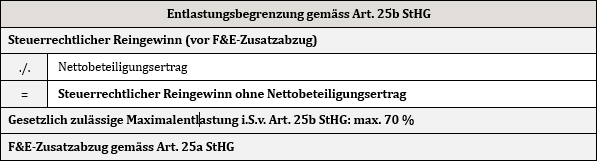

Art. 25b StHG begrenzt die steuerliche Ermässigung insgesamt – unter Vernachlässigung des Nettobeteiligungsertrags – auf maximal 70% des steuerbaren Gewinns vor Verlustverrechnung. Die Höhe der Entlastungsbegrenzung kann von den Kantonen im Rahmen der von Art. 25b StHG gesetzten Grenze selbst bestimmt werden. Infolgedessen reicht die tatsächliche Höhe der Entlastungsbegrezung in den Kantonen von 9% bis zu 70%. Der nachfolgende Link enthält eine Übersicht über die Höhe der Entlastungsbegrenzung in den Kantonen.

Die nachfolgende Tabelle zeigt die Ermittlung des F&E-Zusatzabzugs unter Berücksichtigung der Entlastungsbegrenzung:

Von den durch die STAF eingeführten steuerlichen Ermässigungen stellt der F&E-Zusatzabzug das international akzeptierteste Instrument dar. Insbesondere in der Europäischen Union wird die Innovationsförderung seit der im Jahr 2000 verabschiedeten Lissabon-Strategie als eines der Schlüsselelemente für die Erhöhung der Wettbewerbsfähigkeit ausgerufen. Die F&E-Förderung erfolgt hierbei, analog dem Schweizer Modell, über einen Zusatzabzug oder alternativ über ein sog. Zuschuss-System.