Schweizer Finanzmarktakteure, die einen Dark Green Fonds im Sinne des Artikel 9 SFDR zu lancieren beabsichtigen, müssen sich den weitreichenden Offenlegungs- und Transparenzpflichten bewusst sein. So sind Offenlegungspflichten auf der Stufe des Unternehmens, wie auch auf Stufe des Produktes zu beachten. Dabei kann der Schweizer Finanzmarktakteur diese Pflichten nicht auf die in der EU ansässige Ma-nagement Company abschieben, sondern muss in aller Regel selbst auf seiner Inter-netseite entsprechende Informationen offenlegen.

1. Einleitung

1.1. Green Deal und Greenwashing

Seit die EU-Kommission im Dezember 2019 den «Green Deal» ins Leben gerufen hat, wurde die Aufmerksamkeit betreffend ESG nicht nur auf politischer Ebene erhöht, vielmehr ist ein regelrechter Trend entstanden, sich als Unternehmen oder Produkte als «sustainable» also nachhaltig zu bewerben. In der Finanzbranche gibt es mittlerweile zahlreiche «nachhaltige» oder «ESG-» Anlageprodukte, die dem Investor eine nachhaltige und ESG-konforme Geldanlage versprechen – dies trifft jedoch nicht immer zu: Der Begriff Greenwashing bezeichnet das Phänomen, wonach sich Unternehmen bzw. Anlageprodukte nachhaltig präsentieren, aber nicht entsprechend handeln bzw. das Geld mit dem entsprechenden Anlageprodukt nicht wirklich nachhaltig investiert wird.

1.2. Bekämpfung des Greenwashings

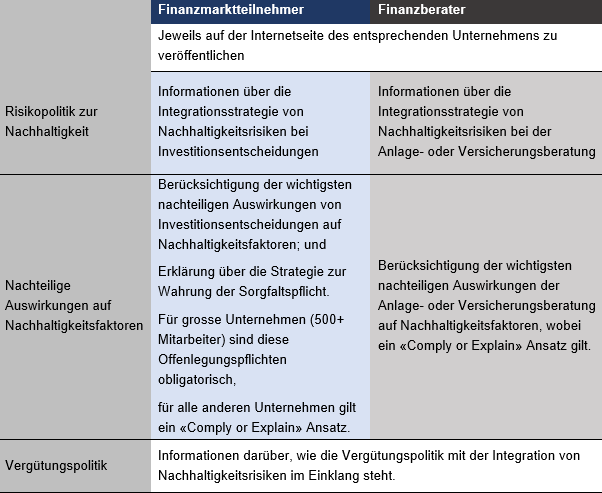

Um Greenwashing entgegenzuwirken und um Finanzprodukte besser vergleichen zu können hat die EU-Kommission insbesondere die Sustainable Finance Disclosure Regulation (Verordnung 2019/2088) («SFDR») erlassen, welche für Finanzmarktteilnehmer und Finanzberater weitrechende Offenlegungs- und Transparenzpflichten vorsieht. Finanzmarkteilnehmer und Finanzberater müssen zudem die die SFDR ergänzende EU-Taxonomie-Verordnung (Verordnung 2020/852) («EU-Taxonomie») beachten, insbesondere dann, wenn ihre Produkte ökologische oder soziale Merkmale bewerben (Art. 8 SFDR) oder wenn die Produkte in eine Wirtschaftstätigkeit investieren, die zu einem Umweltziel erklärt wurde (bspw. wenn nachhaltige Investitionen i.S.v. Art. 2 Nr. 17 SFDR angestrebt werden (Art. 5 EU-Taxonomie).

1.3. Anknüpfungspunkte der SFDR

Die SFDR unterscheidet einerseits Offenlegungs- und Transparenzpflichten auf Unternehmens- und Produktstufe und andererseits drei Produktkategorien:

Nachfolgend wird übersichtlich dargestellt, welche Pflichten Schweizer Finanzmarktakteure beachten müssen, wenn sie die Lancierung eines Dark Green Fonds beabsichtigen.

2. Anwendbarkeit der SFDR auf Schweizer Finanzmarktakteure

2.1. Ausnahme: Ausschluss der Schweizer Finanzmarktakteure

Die SFDR ist eine EU-Verordnung und somit für alle EU-Mitgliedstaaten verbindlich und unmittelbar anwendbar. Für Schweizer Finanzmarktakteure bedeutet dies in erster Linie, dass sie vom Geltungsbereich der SFDR ausgeschlossen sind. Dies gilt absolut, wenn ein Schweizer Finanzmarktakteur weder Kundenbeziehungen zu EU-Personen pflegt, EU-Personen bewirbt noch Produkte in einem EU-Mitgliedstaat anbietet.

2.2. Regel: Einschluss der Schweizer Finanzmarktakteure

Aufgrund der Verflochtenheit der Finanzmärkte trifft der genannte Ausschluss jedoch bloss auf eine Handvoll Schweizer Finanzmarktakteure zu. Insbesondere in der Fondsindustrie wird aus steuerlichen Gründen auf die Errichtung von Fonds (kollektiven Kapitalanlagen) nach Schweizer Recht verzichtet. Vielmehr errichten Schweizer Finanzmarktakteure Fonds vor allem nach luxemburgischem oder liechtensteinischem Recht, um dadurch etwa von steuerlichen Vorteilen, schnellerer Lancierung (Stichwort «time-to-market») oder aber, um von der attraktiven Produktauswahl (bspw. günstige Regulierung) zu profitieren.[1] Mit einem solchen «EU-Produkt» unterwerfen sich Schweizer Finanzmarktakteure den geltenden Regeln des EU-Rechts.

2.3. Typische Struktur

Solche EU-Produkte bedürfen einer Management Company oder eines Alternative Investment Fund Managers (AIFM), die ihren Sitz im entsprechenden Errichtungsstaat des Fonds hat. Die wesentlichen Verwaltungstätigkeiten (bspw. Portfoliomanagement) delegiert diese Management Company an den «Initiater» oder «Sponsor», also an den Schweizer Finanzmarktakteur, wodurch dieser die Kontrolle über den Fonds erlangt.

3. Alleinstellungsmerkmal «Dark Green Fonds»

3.1. Dark Green Fonds ist keine Rechtsform

Die einleitend erwähnten Produktkategorien nehmen keinen Bezug auf die Rechtsnatur des Anlageproduktes, sondern kategorisieren die verfolgten bzw. die beworbenen Investmentziele des Produktes. So kann ein Dark Green Fonds jedes zulässige Rechtskleid annehmen und entsprechend als offener Fonds, bspw. als FCP oder als geschlossener Fonds, bspw. als SICAF errichtet werden.

3.2. Alleinstellungsmerkmal

Ein Dark Green Fonds oder Artikel-9-Produkt hat ausschliesslich zum Zweck, ein vordefiniertes Nachhaltigkeitsziel zu erreichen. Die Nachhaltigkeit steuert bei Dark Green Fonds somit den Anlageansatz und muss gleichzeitig sicherstellen, dass kein anderes Nachhaltigkeitsziel signifikant beeinträchtigt wird. Gleichzeitig verlangt die SFDR von Dark Green Fonds-Anbietern, dass sie die Verfahrensweise der guten Unternehmensführung anwenden.

Die Anforderungen eines Dark Green Fonds erfüllen nur etwa 3.6 % der europäischen Fonds. Entsprechend ist «Dark Green» eine Etikettierung, die es einerseits Anbietern erlaubt ihr Produkt geschickt zu vermarkten. Andererseits ermöglicht es Anlegern auf den ersten Blick ein tatsächlich nachhaltiges Produkt zu finden und damit den gewünschten «Impact» zu setzen.

3.3. Abgrenzung «Dark Green» und «Light Green» Fonds

Auch Light Green Fonds verfolgen ökologische und/oder soziale Ziele, jedoch – anders als Dark Green Fonds – nicht ausschliesslich, sondern «nur» neben anderen nicht-nachhaltigkeitsbezogenen Zielen. Entsprechend ist es möglich, ein Produkt mit einer Ausschlussliste zu versehen, um es damit als Light Green Fonds zu etikettieren. In dieser Ausschlussliste kann zum Beispiel aufgeführt werden, in welche Industrien oder Länder das Produkt nicht investiert, weil diese nicht mit dem «do no harm – Prinzip» vereinbar sind.

Gemeinsam ist Light und Dark Green Fonds, dass die definierten und verfolgten Nachhaltigkeitsziele mit «Nachhaltigkeitsindikatoren» gemessen werden müssen. Diese Nachhaltigkeitsindikatoren sind offenzulegen, damit für das Publikum nachvollziehbar ist, wie der Impact des Produktes gemessen wird.

4. Offenlegungspflichten für Schweizer Finanzmarktakteure im

Zusammenhang mit Dark Green Fonds

Wie eingangs erwähnt unterscheidet die SFDR unter anderem Offenlegungs- und Transparenzpflichten auf der Unternehmens- und Produktebene. Schweizer Finanzmarktakteure interessiert dabei, welche Pflichten sie persönlich treffen, wenn sie ein EU-Anlageprodukt lancieren. Dabei stellt sich die Frage, ob zwischen Pflichten unterschieden werden kann, welche die Management Company betreffen und Pflichten, die den Schweizer Finanzmarktakteur als Initiator bzw. Sponsor betreffen. Auf diese Pflichten wird im Folgenden eingegangen.

4.1. Offenlegung nachteiliger Nachhaltigkeitsauswirkungen

4.1.1. Auf Unternehmensebene

Nach Art. 4 SFDR müssen sowohl Finanzmarkteilnehmer (jene die ein Dark Green Fonds anbieten) als auch Finanzberater (jene die über einen Dark Green Fonds beraten) auf ihrer Internetseite über die wichtigsten nachteiligen Auswirkungen der Investitionsentscheide auf Nachhaltigkeitsfaktoren informieren. Hinsichtlich des Inhalts dieser Offenlegungspflicht unterscheiden sich jedoch die Anforderungen an Finanzmarkteilnehmer und Finanzberater:

4.1.2. Auf Produktebene (für Dark Green Fonds)

Auf Produktebene sieht die SFDR ebenfalls Offenlegungspflichten in Bezug auf die Nachhaltigkeit vor. Davon sind nebst ESG-bezogenen Produkten auch herkömmliche und damit nicht-ESG-bezogene Produkte betroffen. Diese werden vorliegend nicht berücksichtigt. Das Folgende bezieht auf Dark Green Fonds betreffend a) vorvertraglichen Informationspflichten, b) regelmässiger (jährlicher) Berichterstattung, und c) Offenlegungspflichten über das Produkt auf der Internetseite.

a) Vorvertragliche Informationspflichten

Sowohl Finanzmarktteilnehmer als auch Finanzberater müssen vor

Vertragsabschluss (i.d.R. im Prospekt oder (Basis-)informationsblatt) bekannt

geben:

Weiter müssen Finanzmarktteilnehmer, nicht aber Finanzberater, vor Vertragsabschluss informieren, welche wichtigen nachteiligen Auswirkungen das Produkt auf die Nachhaltigkeitsfaktoren hat oder aber erklären, weshalb es keine wichtigen nachteilige Auswirkungen hat.

Zudem ist mittels vorgegebener Mustervorlage als Anhang zum Prospekt/Basisinformationsblatt anzugeben, wie das verfolgte Nachhaltigkeitsziel erreicht werden soll und wie der bestimmte Index zur Messung des Impacts auf das Ziel ausgerichtet ist.

b) Regelmässige Berichterstattung

Die Anforderungen an die regelmässige Berichterstattung können wie folgt

zusammengefasst werden und sind teilweise auch in der

EU-Taxonomie eingeschlossen:

c) Offenlegungspflichten über das Produkt auf der Internetseite

Die SFDR verpflichtet Finanzmarktteilnehmer weiter, auf ihrer Internetseite

bestimmte Produktinformationen zu veröffentlichen, welche die vorvertraglichen

Informationspflichten ergänzen. Hierzu gehören:

5. Fazit

Je nachdem wie das Framework Agreement zwischen Schweizer Finanzmarktakteur und EU-Management Company strukturiert ist, bzw. je nachdem, welche Aufgaben an den Schweizer Finanzmarktakteur delegiert werden, muss dieser entweder den Pflichten betreffend Finanzmarktteilnehmer oder Finanzberater nachkommen.

Sofern der Schweizer Finanzmarktakteur die Distribution des Dark Green Fonds selber vornimmt, hierzu in der EU Werbung macht oder das Produkt für EU-Personen erwerbbar ist, gilt dieser als Finanzmarktteilnehmer. Verwaltet der Schweizer Finanzmarktakteur lediglich das Portfolio, d.h. sind die Investmententscheide faktisch der Management Company überlassen und beschränkt sich der Schweizer Finanzmarktakteur auf die Beratung der Management Company, so muss er den Offenlegungspflichten für Finanzberater nachkommen.

Abgesehen von den Informationen der Schweizer Finanzmarktakteur auf seiner Internetseite offenlegen muss, wird die EU-Management Company in aller Regel verlangen, dass der Schweizer Finanzmarktakteur auch jene Informationen zur Verfügung stellt, welche die EU-Management Company auf ihrer Internetseite offenlegen muss. Damit muss ein Schweizer Finanzmarktakteur die Informationen für Finanzmarktteilnehmer und Finanzberater bereitstellen.

_____________

[1] Die Schweiz hat diesen Wettbewerbsnachteil erkannt. Entsprechend wird voraussichtlich am 01.08.2023 der Limited Qualified Investor Fund (L-QIF) in Kraft treten und den ausländischen Produkten Konkurrenz bieten.